Существует ли

на рынке золота пузырь? Да. По крайней мере, там наблюдаются признаки, которые дают основание это предполагать.

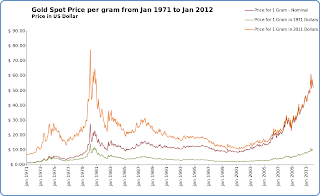

С 2001 года

золото росло ускоряясь, стремясь к форме параболы. При этом коррекции

становились все менее выраженными. Если использовать терминологию Д.Сорнетте[1]:

наблюдался экспоненциальный рост с учащающимися логопериодическими (с периодом,

изменяющимся согласно степенному закону) колебаниями. См.рис.1.

С кон.

2009-го года совокупная позиция крупных спекулянтов уменьшалась. Учитывая

продолжавшийся в последующий период рост золота, крупные спекулянты в целом

получали прибыль (1 на рис.2). Широкий и устойчивый спред между позицией

спекулянтов и хеджеров также указывает на значительную уверенность рынка

относительно бычьих перспектив золота (2 на рис.2).

Рис.2

Наличие

пузыря в активе автоматически не означает целесообразность короткой позиции по

нему, поскольку пузырь может надуваться весьма неопределенное количество

времени. Флэт, который наблюдался на долгосрочном тренде: с сен.2011-го по

настоящее время – мог в равной степени означать как долгосрочную коррекцию,

служащую базой для дальнейшего роста, так и период неуверенности рынка, зачастую

венчающий долгосрочные тренды. До последнего времени я рассматривал оба

варианта, немного склоняясь ко второму. Однако вчера произошел прокол нижней

границы этого флэта, обозначенного минимумами: сен. и дек. 2011-го, май 2012-го

– падение более, чем на 5% за день. Нарушение нижней границы флэта служит

сигналом для спекулянтов к фиксации прибыли от долгосрочной длинной позиции.

П.э. вчерашняя однодневная распродажа вполне может оказаться началом избавления

спекулянтов от своих длинных позиций.

На каком

фундаментальном фоне происходят эти события на рынке золота?

Самом

благоприятном для золота – с рациональной точки зрения: долговые проблемы передовых

мировых экономик, активное ослабление основной резервной валюты (доллара США).

Единственной неблагоприятной новостью, настолько незначительной для долгосрочных

перспектив золота (опять же с рационально-линейной точки зрения), что о ней можно

и не упоминать, служит появление в руководстве ФРС отдельных и второстепенных

мнений о необходимости сворачивания количественного смягчения денежно-кредитной

политики, да и то – не в ближайшее

время.

Впрочем крах

финансового пузыря всегда начинается без очевидных фундаментальных причин.

Согласно

Сорнетте, сдутие пузыря (антипузырь) зачастую представляет собой его зеркальное

отражение: экспоненциальное замедление с редеющими логопериодическими

колебаниями (медвежий тренд постепенно замедляется, а его коррекции становятся

более выраженными). Возможно крах золота (если он состоится) будет развиваться

по аналогичной модели. По крайней мере сдутие золотого пузыря в 1980-м – 1993 гг.

в целом напоминает этот сценарий (так же как сдутие пузырей на японском

фондовом рынке и в американских высокотехнологичных акциях). См. рис.3. Из

этого же графика видно, что в сравнении с пузырем 70-х гг, золоту все еще есть

куда расти. Однако в настоящий момент наиболее вероятными представляются

следующие варианты: крах пузыря либо развитие долгосрочной коррекции.

Рис.3

Комментариев нет:

Отправить комментарий